대우증권 인수 ‘윤종규의 꿈’ 무산

○ M&A 잔혹사 되풀이

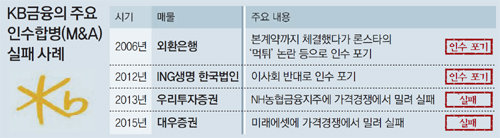

KB금융이 인수합병(M&A) 시장에서 실패를 맛본 것은 이번이 처음이 아니다. 2006년 외환은행 인수를 위해 본계약까지 체결했다가 론스타에 대한 ‘먹튀 논란’과 검찰 조사 등이 이어지자 인수를 포기한 것이 ‘M&A 잔혹사’의 시작이었다. 그 후 2012년 ING생명 한국법인을 인수하려다 이사회의 반대로 포기했고, 2013년 말 우리투자증권 인수전에서는 농협금융에 밀렸다. 지난해 윤 회장이 취임한 뒤 천신만고 끝에 LIG손해보험(현 KB손해보험) 인수에 성공하면서 ‘M&A 불운’에서 벗어나는 듯했지만 올 크리스마스에 다시 쓴맛을 보게 됐다.

하지만 뚜껑을 열어본 결과는 KB금융의 명백한 패배였다. 자본시장 기여도 등 다른 평가요소들이 있긴 했지만 3000억 원 이상 벌어진 가격 차를 뒤집을 순 없었다. 투자은행(IB) 업계에서는 오너십 없는 지배구조가 KB금융이 M&A 경쟁에서 연달아 밀리는 원인이라고 진단한다. 기업의 미래와 향후 시너지 효과를 감안하면 경우에 따라 과감한 ‘베팅’이 필요한 순간이 있는데 주인 없는 금융지주회사의 경우 그런 의사결정이 쉽지 않다는 얘기다.

은행 특유의 보수적인 속성도 ‘소심한 가격’을 부른 원인으로 꼽힌다. 실제로 KB금융의 한 관계자는 본입찰 후 미래에셋의 응찰가격이 2조4000억 원 이상으로 알려지자 “우리로서는 이해할 수 없는 가격”이라고 털어놓기도 했다. 일각에서는 공인회계사(CPA) 출신인 윤 회장의 숫자에 강한 면모가 오히려 마이너스로 작용했다는 분석도 나온다.

○ 조직-인사상 잡음도 걸림돌

한편 KB금융은 이날 “실사 결과에 기반해 합리적인 입찰 가격을 제시했다”며 “앞으로도 지속적으로 비은행 부문 확대를 추진할 것”이라고 밝혔다. KB금융은 일단 급한 대로 KB투자증권에 대한 투자를 늘리는 한편 KB국민은행과의 은행·증권 복합점포를 확대할 방침이다. 증권사에 대한 M&A 가능성도 계속 열어둘 계획이다.

문제는 대우증권만 한 매물을 또다시 찾기가 쉽지 않다는 점이다. 현대증권 인수를 추진할 가능성이 있지만 현대그룹 구조조정의 변수가 커 매각 일정조차 불투명하다.

장윤정 yunjung@donga.com·김준일 기자

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

지금 뜨는 뉴스

-

LH 작년 영업이익 98% 급감… 공공주택 사업까지 차질 우려

- 좋아요 개

- 코멘트 개

-

-

日외교청서 ‘독도 영유권’ 억지… 韓 “즉각 철회하라”

- 좋아요 개

- 코멘트 개

댓글 0